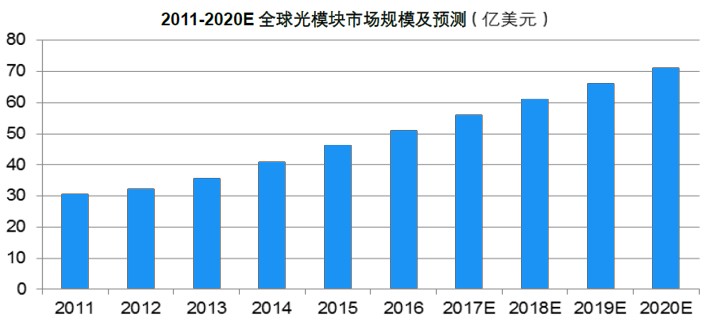

5G时代袭来,让原本因全球4G基本部署完成后开始下滑的光模块市场重返巅峰,2019-23年CAGR有望达到11.5%。在过去的2019年,整体光模块市场规模达到约67亿美元,其中电信产品占比44.9%,数通产品(应用于数据中心和企业网)占比50.2%。2023年则有望达到46亿美元,4年CAGR 11.5%。

预计2021年巅峰时期,国内5G所需光模块市场规模有望达到69亿元人民币,25G光模块占比76.2%。根据《5G技术发展白皮书》的网络架构,CU(central unit,集中单元)与DU与宏基站的比例为1:6:48。其中一个DU与CU连接需要4支光模块,为50G/100G。CU与汇聚层以及核心网相连需要200G/400G光模块。根据预测的宏基站数量以及单基站用量,预计国内5G建设带来的整体光模块需求(2019-28年)为284亿元人民币,其中25G光模块占比77.1%,有望于2021年达到巅峰69亿元人民币。2019-21年CAGR 132.6%,其中25G光模块需求为1766万支,规模为52.6亿元,占比76.2%。

5G时期,无线网络增加中传环节,光模块规格以及数量同步提升

5G时期,无线接入侧将发生较大的改变,原有RRU以及BBU部分物理层处理功能上移与天线合并成为AAU(active antenna units,有源天线),以此进一步减少馈线的长度,从而减少信号的损耗。原有的BBU的非实时部分分割出来,重新定义成为CU(centralized unit),来负责处理非实时的协议和服务;BBU剩余的物理层功能以及实时功能重新定义为DU(distributed unit)。因此网络结构从此前的两段连接变为三段连接,所需光模块数量相应增加。

此外,根据IMT-2020(5G)推进组给出的技术方案,光模块要求如下:

- 在无线接入侧采用10G/25G/100Gb/s灰光或Nx25G/50Gb/s WDM彩光;

- 城域网汇聚层采用100G/200Gb/s灰光或Nx100Gb/s WDM彩光;

- 在城域网核心层以及骨干网采用200G/400Gb/s灰光或Nx100G/200G/400Gb/s WDM彩光。

光模块的规格较此前的4G网络(接入侧10Gb/s,汇聚层40Gb/s,核心网及骨干网100Gb/s)均有提升。

5G前传:连接数量最大,速率多为25Gb/s

中国移动提出Open-WDM/MWDM技术方案,将在前传中使用低成本的25G CWDM光模块实现12波长系统。前传光模块数量较4G翻倍,需求占比最大,25G产品市场空间大。前传在5G承载网络中需求最高,同时由于应用场景通常为室外,需要工业级的光模块,正常工作温度范围要求为-40度至+85度。而其中采用的激光器/探测器组合方案取决于传输距离,对于较短传输距离(100m/300m,往往用在DU与AAU距离较近的情况)可以采用多模光纤,波长为850nm,采用激光器/探测器类型为VCSEL/PIN组合;而对于中长距离传输(10km/20km,DU与AAU距离较远)采用单模光纤,波长为1310nm/1550nm,采用激光器/探测器类型多为DFB/PIN或EML/PIN组合。因此,这几种类型的光模块在5G规模建设时期有望大批量出货,市场空间较大。

因此5G对承载网光模块提出更加严格的要求:

- 更耐热:整个网络架构从CPRI向eCPRI演进,更多的是BBU端向RRU端做一些迁移,必然会带来RRU端功耗越来越大,所以需要光模块的耐热能力更强。

- 更省光纤:前端的架构有一个迁移,由DRAN变成CRAN,带来一个光缆资源紧缺的问题,因此光模块就需要能够提供一些更节省光纤的方案。

- 更便宜:整个5G的频段比以前更高了,其覆盖范围变小,所以需要更多的基站,就需要更多的光模块,从运营商的角度来讲,光模块就需要更便宜。

- 更高速:整个5G不管运营中低频段还是毫米波,如果用毫米波的话,起步就是好几百兆,全程的带宽就会越来越高,所以需要更高速率的光模块。

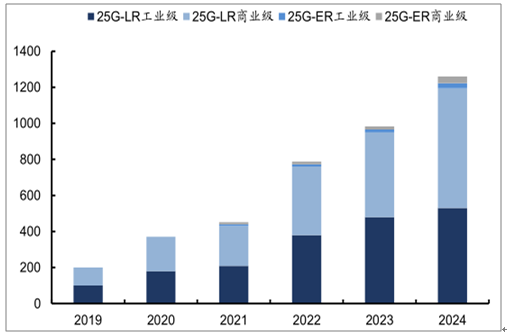

2019-2024年全球5G基站25G光模块数据预测(万只)

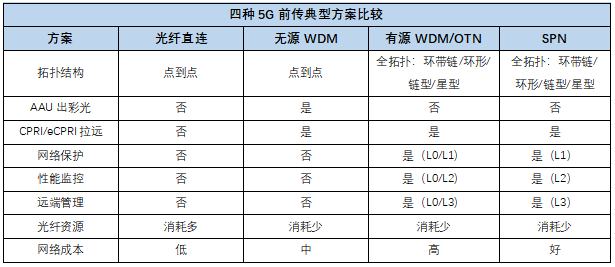

5G前传有四种典型技术方案,分别是光纤直连、无源WDM、有源WDM/OTN、切片分组网络(SPN)。其中有源/无源WDM和SPN方案消耗光模块数量为光纤直连的一倍。

- 光纤直连方式最简单,成本最低,但是无法满足网络保护、监控等管理功能,因此无法给uRLLC业务提供高可靠性,且消耗光纤资源最多;

- 无源WDM方案采用彩光模块,消耗光纤资源较少,无源设备便于维护,但是依旧无法实现网络监控、保护、管理等功能;

- 有源WDM/OTN节省光纤资源,可以实现性能架空、故障检测等OAM功能,且提供网络保护,该技术天然具有大带宽低时延的特性,缺点是建网成本较高;

- SPN方案同样可以实现OAM功能,并提供网络保护,具备大带宽低延时的特点,同时可以通过网络切片化满足不同应用场景的要求,缺点是建网成本较高。

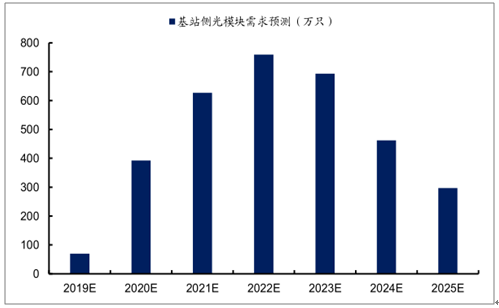

2021-2023年三年建设高峰期,每年新建的宏基站超过100万,顶峰时期国内每年仅前传光模块需求超过750万只(相当于2018年需求的2倍)。

随着全球5G网络建设的兴起,25G光模块将在2019年开始逐步放量,并在2024年达到高峰期,数量预计达到1260万只,其中70%应用在中国市场,约为880万只。

2019-2025年5G基站前传25G/50G光模块需求(万只)

5G中回传:多为50G/100G灰光或WDM彩光模块

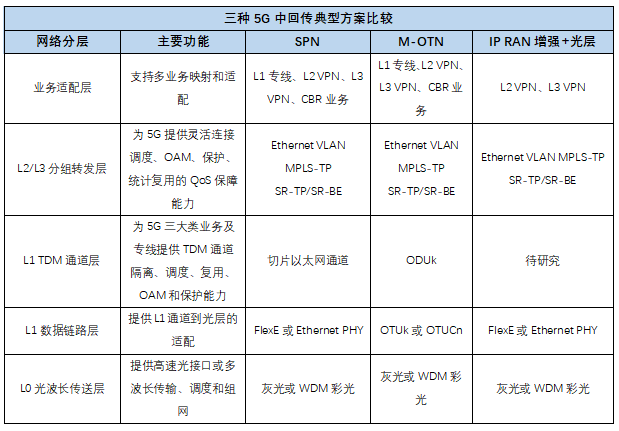

由于5G接入侧中回传网络的核心功能主要包括多层级承载网络、灵活化连接调度、层次化网络切片、4G/5G混合承载以及低成本高速组网等要求,还需支持L0~L3层的综合传送能力,主要技术方案包括SPN、面向移动承载优化的OTN(M-OTN)、IP RAN增强+光层,所采用的光模块以50G/100Gb/s灰光或WDM彩光模块为主。

由于中传和回传场景下,光模块往往应用于散热条件较好的机房内,因此可以采用商业级光模块。目前80km以下的传输距离,主要应用25Gb/s NRZ或50/100/200/400/Gb/s的PAM4光模块,80km以上的长距传输将主要采用相干光模块(单载波100/400Gb/s)。

光模块约占5G资本开支的4.6%,而随着5G的持续推进,5G资本开支回暖拉动我国光模块需求攀升。5G作为十年一遇的迭代升级,将是光通信行业下一个爆发机会。

相关文章:5G建设光模块市场规模预测